- 496.40 KB

- 2022-04-29 14:12:33 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'正文目录安集科技:国内领先的功能性电子化学品公司4公司主营化学机械抛光液及光刻胶去除剂4公司业绩逐年提升4核心技术团队出自行业龙头5公司具备多重优势6募投项目有望助力公司发展8行业展望:功能性电子化学品市场有望高速发展9全球半导体产业逐步向国内转移9发展集成电路产业上升至国家战略高度9半导体材料进口替代空间大11电子化学品壁垒较高,国内企业有望突围13可比公司与估值方法建议15风险提示17图表目录图表1:公司主要产品产销情况4图表2:公司主要产品销量持续增长4图表3:公司各业务营收增长情况5图表4:公司各业务毛利增长情况5图表5:公司高管团队及核心技术人员简要介绍5图表6:公司发行前股权结构6图表7:安集科技主要子公司经营情况6图表8:安集科技参与国家重大项目情况7图表9:公司核心技术一览7图表10:公司主要客户情况7图表11:公司IPO募投项目情况8图表12:全球半导体市场规模持续增长9图表13:2018年亚太地区占比半导体市场六成以上9图表14:国内半导体市场预计将维持快速增长9图表15:2018年集成电路(IC)占比全球半导体销售额84%9图表16:集成电路市场国产化率仍不足20%10图表17:2018年国内集成电路进口额超3000亿元10图表18:国家集成电路基金一期部分投资情况10图表19:IC大基金一期于各领域投资比重11图表20:至2018年各地方集成电路基金规模11图表21:半导体材料的大致分类11图表22:2017年全球半导体材料市场超过450亿美元11谨请参阅尾页重要声明及华泰证券股票和行业评级标准

谨请参阅尾页重要声明及华泰证券股票和行业评级标准图表23:国内半导体材料市场预计维持快速增长11图表24:2017年半导体材料国产化率约22%12图表25:2017年全球晶圆制造材料市场规模(分领域)12图表26:2018国内晶圆制造材料各细分领域占比12图表27:CMP工艺原理图13图表28:逻辑/晶圆代工厂商制程路线图(量产)13图表29:电子化学品行业的主要壁垒情况13图表30:全球高端电子化学品市场基本为欧美日企业垄断13图表31:公司产品的主要竞争对手情况14图表32:Cabot微电子2018年收入结构14图表33:2018年公司CMP抛光液销售规模仍显著小于海外竞争对手14图表34:卡博特微电子市值逐年变化情况15图表35:卡博特微电子动态P/E变化情况15图表36:卡博特微电子EV/EBITDA变化情况15图表37:公司毛利率略高于卡博特微电子15图表38:可比公司估值情况16

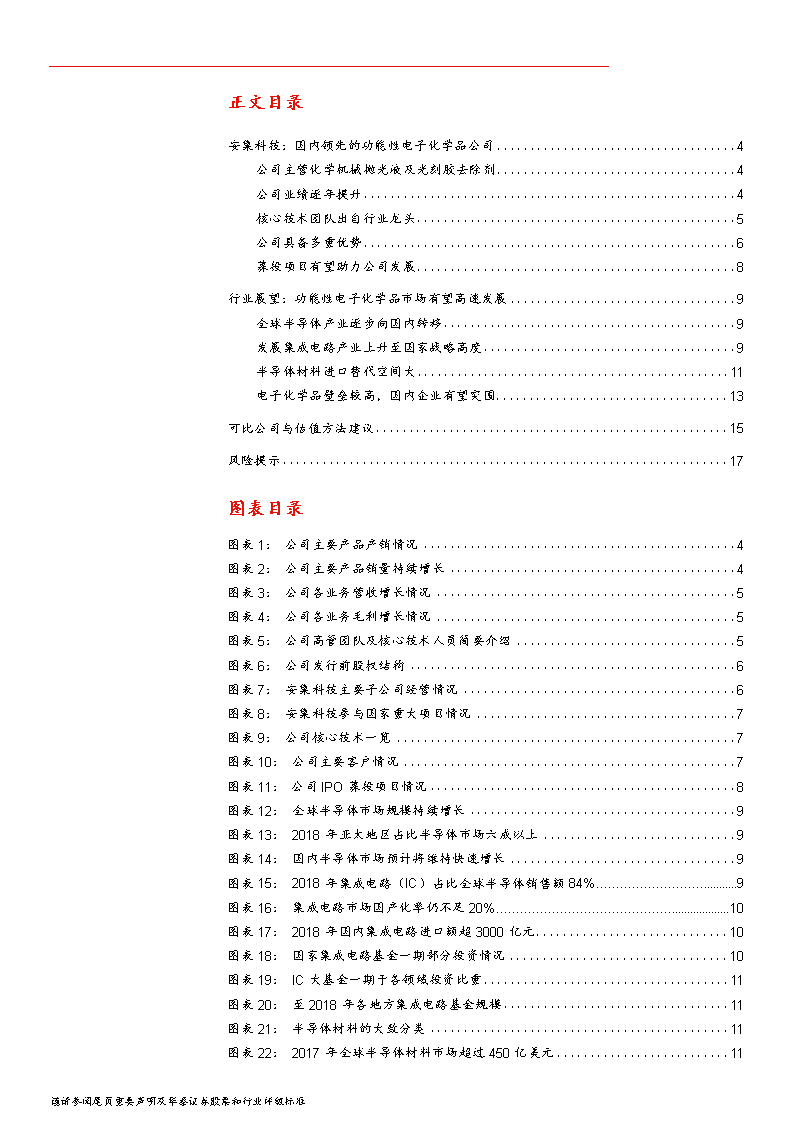

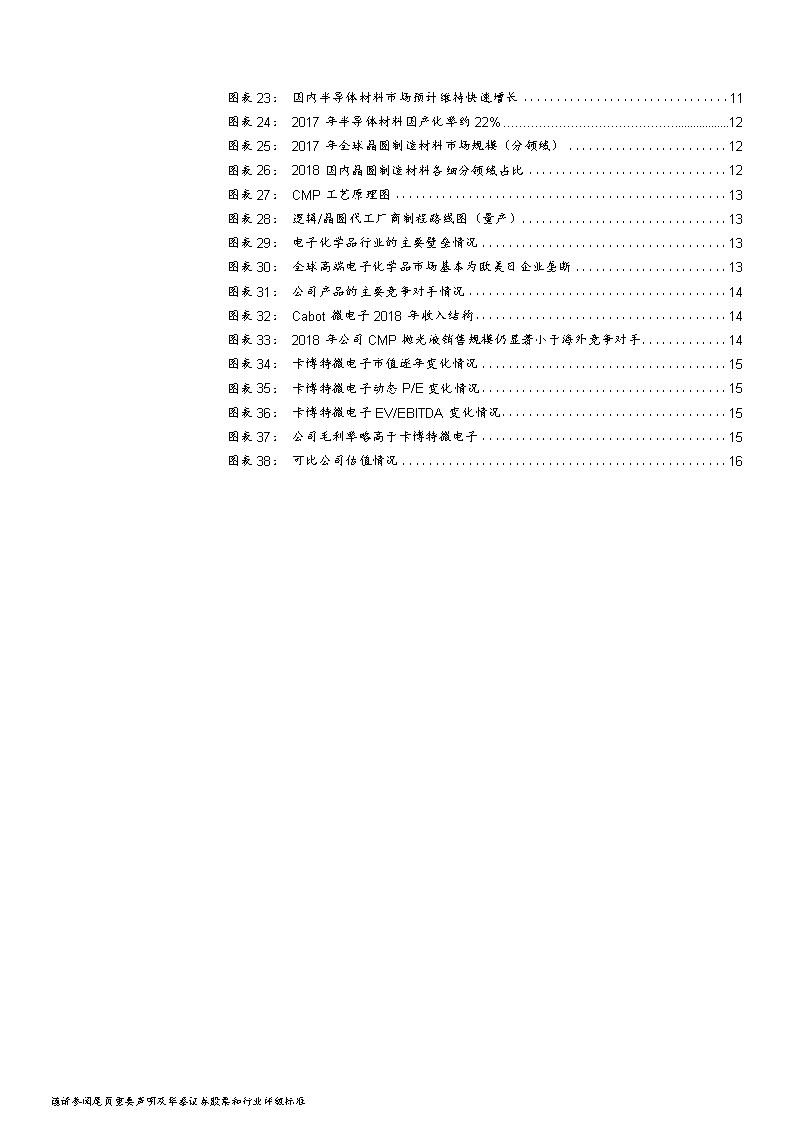

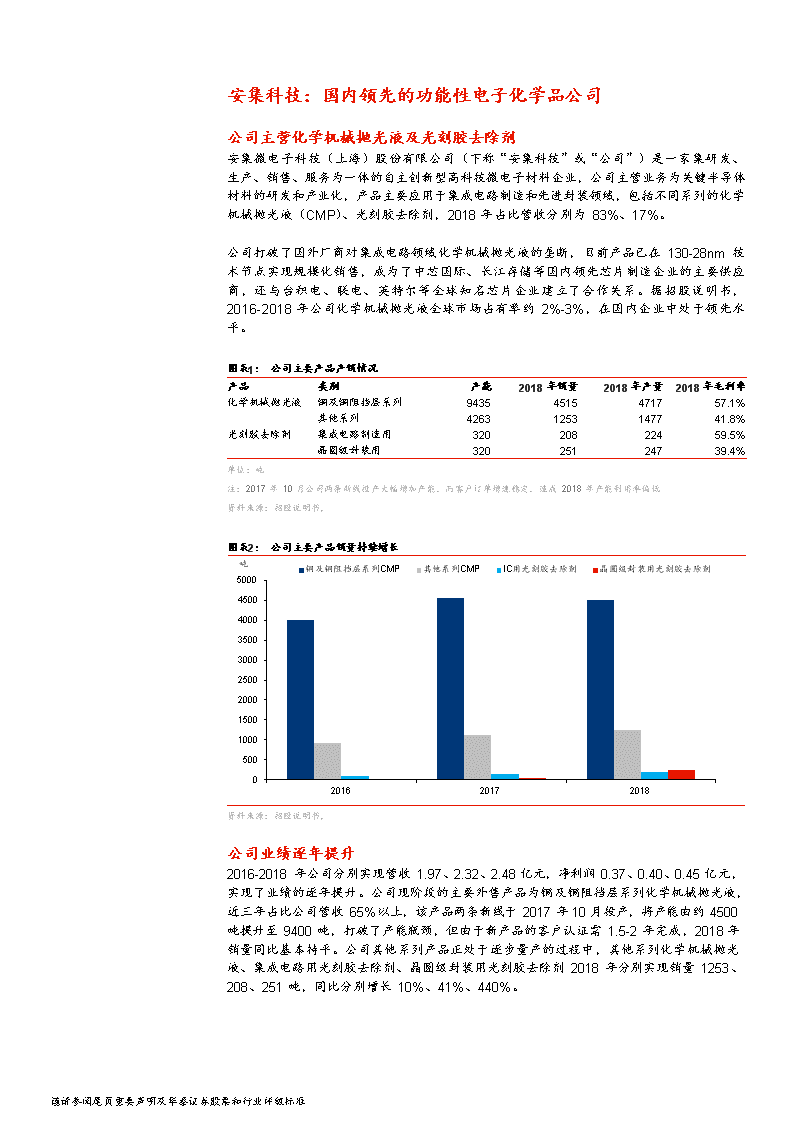

谨请参阅尾页重要声明及华泰证券股票和行业评级标准安集科技:国内领先的功能性电子化学品公司公司主营化学机械抛光液及光刻胶去除剂安集微电子科技(上海)股份有限公司(下称“安集科技”或“公司”)是一家集研发、生产、销售、服务为一体的自主创新型高科技微电子材料企业,公司主营业务为关键半导体材料的研发和产业化,产品主要应用于集成电路制造和先进封装领域,包括不同系列的化学机械抛光液(CMP)、光刻胶去除剂,2018年占比营收分别为83%、17%。公司打破了国外厂商对集成电路领域化学机械抛光液的垄断,目前产品已在130-28nm技术节点实现规模化销售,成为了中芯国际、长江存储等国内领先芯片制造企业的主要供应商,还与台积电、联电、英特尔等全球知名芯片企业建立了合作关系。据招股说明书,2016-2018年公司化学机械抛光液全球市场占有率约2%-3%,在国内企业中处于领先水平。图表1:公司主要产品产销情况产品类别产能2018年销量2018年产量2018年毛利率化学机械抛光液铜及铜阻挡层系列94354515471757.1%其他系列42631253147741.8%光刻胶去除剂集成电路制造用32020822459.5%晶圆级封装用32025124739.4%单位:吨注:2017年10月公司两条新线投产大幅增加产能,而客户订单增速稳定,造成2018年产能利用率偏低资料来源:招股说明书,图表2:公司主要产品销量持续增长吨铜及铜阻挡层系列CMP其他系列CMPIC用光刻胶去除剂晶圆级封装用光刻胶去除剂5000450040003500300025002000150010005000201620172018资料来源:招股说明书,公司业绩逐年提升2016-2018年公司分别实现营收1.97、2.32、2.48亿元,净利润0.37、0.40、0.45亿元,实现了业绩的逐年提升。公司现阶段的主要外售产品为铜及铜阻挡层系列化学机械抛光液,近三年占比公司营收65%以上,该产品两条新线于2017年10月投产,将产能由约4500吨提升至9400吨,打破了产能瓶颈,但由于新产品的客户认证需1.5-2年完成,2018年销量同比基本持平。公司其他系列产品正处于逐步量产的过程中,其他系列化学机械抛光液、集成电路用光刻胶去除剂、晶圆级封装用光刻胶去除剂2018年分别实现销量1253、208、251吨,同比分别增长10%、41%、440%。

图表3:公司各业务营收增长情况图表4:公司各业务毛利增长情况300百万元化学机械抛光液光刻胶去除剂其他出售原材料百万元化学机械抛光液光刻胶去除剂其他出售原材料140250200150100501201008060402002016201720180201620172018谨请参阅尾页重要声明及华泰证券股票和行业评级标准资料来源:招股说明书,资料来源:招股说明书,核心技术团队出自行业龙头公司董事长兼总经理ShuminWang女士、副总经理YuchunWang先生及高级产品研发经理ShoutianLi先生均曾在全球CMP抛光材料行业龙头企业CabotMicroelectronics任职,其他核心技术人员亦出自中芯国际、应用材料等多家知名海内外半导体企业。整体而言,公司高管团队具备较强的技术背景及丰富的行业从业经历,我们认为这也是构成公司核心竞争力的重要组成部分。图表5:公司高管团队及核心技术人员简要介绍姓名职位年龄背景ShuminWang董事长、总经理55美国莱斯大学材料化学博士,美国西北大学EMBA,入选“上海领军人才”、“上海市优秀学科带头人”。历任美国IBM公司研发总部研究员,CabotMicroelectronics科学家、项目经理、亚洲技术总监等。ChrisChangYu董事,副总经理61美国宾夕法尼亚大学物理博士、历任MicroTechnologies工程师、MotorolaCorporation工程师、RockwellInternational研发小组组长,CabotMicroelectronics研发经理、研发总监和市场专员,中芯国际研发处长等。杨逊副总经理、财务总监、董事会秘书41历任上海联创投资-美国由尔进出口有限公司总经理助理及人事主管,斯宾菲德精密仪表有限公司人力资源及行政部经理,2017年至今任公司副总经理、财务总监、董事会秘书荆建芬上海安集研发总监47上海市工程系列集成电路专业高级工程师,入选“张江人才”。历任上海胶带股份有限公司项目主管,上海纳诺微新材料科技有限公司技术部主任等。彭洪修上海安集产品管理总监43上海市工程系列集成电路专业高级工程师,入选“张江人才”、“上海市青年科技启明星”。历任中芯国际集成电路制造有限公司资深副工程师,课经理。王徐承质量总监41复旦大学物理化学专业硕士,历任应用材料有限公司工艺支持主管,InnovolightInc.现场服务工程师ShoutianLi高级产品研发经理53弗吉尼亚联邦大学化学博士,历任EthylPetroleumAdditives研究员、CabotMicroelectronics研究员、Lapmaster-Wolters研究员等。资料来源:招股说明书,公司控股股东为AnjiCayman,目前持有公司2256万股,占本次发行上市前总股本的56.6%,AnjiCayman是一家投资控股型公司,不实际从事生产经营业务,其主要资产为持有的公司股份。公司其他主要股东还包括国家集成电路基金(占比15.4%)、北京集成电路基金(占比0.91%)等产业投资基金,以及张江科创(占比8.91%)、大辰科技(占比6.03%)、春生三号(占比5.81%)等创投基金。公司目前不存在实际控制人。

图表6:公司发行前股权结构Anji国家集成张江科创大辰科技春生叁号信芯投资安续投资北京集成Cayman电路基金电路基金56.64%15.43%8.91%6.03%5.81%4.79%1.48%0.91%安集微电子科技(上海)股份有限公司100%100%100%上宁台海波湾安安安集集集资料来源:招股说明书,谨请参阅尾页重要声明及华泰证券股票和行业评级标准目前公司旗下共3家子公司,其中:1)宁波安集是募投项目“安集集成电路材料基地项目”的实施主体,将主要负责光刻胶去除剂、甘氨酸等产品的生产;2)上海安集是公司的研发中心,将负责“安集微电子集成电路材料研发中心建设项目”建设;3)台湾安集是2015年9月设立的子公司,公司于2017年将其定位由侧重市场开发调整为侧重研发支持;图表7:安集科技主要子公司经营情况公司名称主要产品或服务持股比例总资产净资产2018年净利润上海安集微电子相关材料的研究、设计、生产100%95602726134.4宁波安集电子产品、集成电路、半导体材料的技术研发、设计100%39833922-71.7台湾安集研发支持100%845701104单位:万元,台湾安集为新台币注:截至2018年12月31日资料来源:招股说明书,公司具备多重优势公司作为项目责任单位完成了“90-65nm集成电路关键抛光材料研究与产业化”及“45-28nm集成电路关键抛光材料研究与产业化”两个国家“02立项”项目,目前作为课题单位负责“高密度封装TSV抛光液和清洗液研发与产业化”及“CMP抛光液及配套材料技术平台和产品系列”项目。公司拥有一系列具有自主知识产权的核心技术,涵盖了整个产品配方及工艺流程,包括金属表面氧化(催化)技术、金属表面腐蚀抑制技术、抛光速率调节技术、化学机械抛光晶圆表面形貌控制技术、光阻清洗中金属防腐蚀技术、化学机械抛光后表面清洗技术、光刻胶残留物去除技术等。据招股说明书,截至2018年底,公司及其子公司共获得190项发明专利,其中中国大陆140项、中国台湾42项、美国4项、新加坡3项、韩国1项。

谨请参阅尾页重要声明及华泰证券股票和行业评级标准图表8:安集科技参与国家重大项目情况项目名称项目类别公司角色立项年份验收年份总预算财政预算90-65nm集成电路关键抛光材料研究与产业化国家科技重大专项项目责任单位200920155666279145-28nm集成电路关键抛光材料研究与产业化国家科技重大专项项目责任单位2011201562164144高密度封装TSV抛光液和清洗液研发与产业化国家科技重大专项课题单位2014尚未验收27041803CMP抛光液及配套材料技术平台和产品系列国家科技重大专项课题单位2016尚未验收55132383单位:万元资料来源:招股说明书,图表9:公司核心技术一览名称技术来源技术水平成熟程度技术概述金属表面氧化(催化)技术自主研发国际先进批量生产金属材料的化学机械抛光,通常需要用氧化剂将金属表面进行氧化,提高抛光速度。氧化过程在不同的pH值区间会有截然不同的化学反应。公司通过自主创新,研发了多种新型的氧化技术,例如催化技术、自由基技术等,解决了在金属表面精确控制氧化速率和有效保护成膜等技术难题。金属表面腐蚀抑制技术自主研发国际先进批量生产公司通过自主研发,创新性地采用新型、独特的腐蚀抑制剂体系,研发的抛光液不仅具有很强的抗腐蚀能力,而且具有较高的抛光速率和平坦化效率,提高了产品的市场竞争力。抛光速率调节技术自主研发国际先进批量生产抛光速率直接影响产能,以最快的抛光速率实现最大的产出是化学机械抛光追求的目标。在提升速率的同时,还需调节各种抛光材料的选择比,实现全局平坦化,才能满足日益严苛的工艺需求。化学机械抛光晶圆表面形貌控制技术自主研发国际先进批量生产公司通过优选研磨颗粒的种类、粒径分布实现特定的摩擦性能,同时自主研发了特殊功能的添加剂,精确控制抛光表面的化学保护,调节抛光速度与选择比,实现了纳米尺度下对微观形貌的精确控制光阻清洗中金属防腐蚀技术自主研发国际先进批量生产公司通过自主研发,创新性地提出新一代防腐机理,结合主动防腐剂被动保护,金属蚀刻速率达到埃每分钟化学机械抛光后表面清洗技术自主研发国内领先批量生产公司通过自主研发,结合表面颗粒去除技术和金属腐蚀抑制技术,实现集成电路制造用抛光后清洗液产品的产业化光刻胶残留物去除技术自主研发国内领先批量生产公司通过对光刻胶残留物的系统研究,结合清洗机台独特需求,优选电子级、高选择性去除剂,使之与光刻胶残留物进行分子级反应,从而获得优异去除效果。资料来源:招股说明书,公司基于“立足中国,服务全球”的战略定位,通过提供本土化、定制化、一体化的服务和安全、一致、可靠、稳定的产品供应,积累了众多优质的客户资源。目前公司客户主要为行业领先的集成电路制造厂商,包括中国大陆的中芯国际、长江存储、华虹宏力、华润微电子和台湾地区的台积电等,公司同时还在积极拓展美国、新加坡等地的其他客户。图表10:公司主要客户情况客户名称行业地位中芯国际2017年全球第五大晶圆代工企业、国内第二大晶圆制造企业(内资第一),内地技术最全面、配套最完善、规模最大、跨国经营的集成电路制造企业台积电2017年全球第一大晶圆代工企业长江存储专注于3DNAND闪存芯片设计、生产和销售的IDM存储器公司,成功设计并制造了中国首批3DNAND闪存芯片。全资子公司武汉新芯是世界领先的NORFlash供应商之一,2017年中国第九大晶圆制造企业(内资第五)华润微电子2017年中国第六大晶圆制造企业(内资第三)华虹宏力与上海华力合并为2017年全球第七大晶圆代工企业,2017年国内第五大晶圆制造企业(内资第二)资料来源:招股说明书,

谨请参阅尾页重要声明及华泰证券股票和行业评级标准募投项目有望助力公司发展公司本次拟发行不少于1328万股,募集资金3.03亿元,用于“CMP抛光液生产线扩建项目”、“安集集成电路材料基地项目”、“安集微电子集成电路材料研发中心建设项目”等5个项目建设。上述项目总投资3.14亿元,建设期均为2年,其中“CMP抛光液生产线扩建项目”将以母公司为实施主体,项目建设地点为上海金桥出口加工区;“集成电路材料基地项目”将以宁波安集为建设主体,后续主要生产光刻胶去除剂、甘氨酸等产品;“集成电路材料研发中心建设项目”将以上海安集为建设主体。若相关募投项目后续顺利实施,公司有望实现现有产品的更新换代和新产品的产业化,进一步强化行业竞争力。图表11:公司IPO募投项目情况序号项目名称预计投资总额拟投入募集资金建设期建设主体1CMP抛光液生产线扩建项目1.201.202年母公司2集成电路材料基地项目1.050.9412年宁波安集3集成电路材料研发中心建设项目0.690.692年上海安集4公司信息系统升级项目0.200.202年母公司5其他与主营业务相关的营运资金————————合计3.143.03单位:亿元资料来源:招股说明书,

行业展望:功能性电子化学品市场有望高速发展全球半导体产业逐步向国内转移半导体产品广泛应用于通信、计算机、消费电子、汽车、物联网、医疗、政府/军事等终端领域,根据WSTS统计,2018年全球半导体市场规模达4688亿美元,同比增长14%,CAGR(2011-2018)为5.8%。亚太地区是目前全球最大的半导体市场,2018年占比约61%,其中中国地区销售额为9202亿元,同比增长17%。图表12:全球半导体市场规模持续增长图表13:2018年亚太地区占比半导体市场六成以上元销售额同比-右轴亿美500045004000350030002500200015001000500020102011201220132014201520162017201825%20%15%10%5%0%-5%亚太欧洲9%61%美洲21%日本9%资料来源:WSTS,资料来源:WSTS,近年来,全球半导体产业逐步向国内转移。据SEMI统计,2017-2020年全球预计将有62座晶圆厂投产,其中26座位于中国大陆,占比约42%。由此,国内晶圆产能预计将由2015年的230万片/月增至2020年的400万片/月,CAGR(2016-2020)约为12%,增速快于全球其他地区。据中国半导体工业协会预测,至2020年国内半导体市场规模将突破12000亿元。图表14:国内半导体市场预计将维持快速增长图表15:2018年集成电路(IC)占比全球半导体销售额84%亿元140001200010000800060004000200002016201720182019E2020E25%销售额同比20%15%10%5%0%集成电路84%光电子器件8%分立器件5%传感器3%谨请参阅尾页重要声明及华泰证券股票和行业评级标准资料来源:中国半导体工业协会,资料来源:WSTS,发展集成电路产业上升至国家战略高度半导体产品主要分为集成电路(IC)、光电子器件、分立器件及传感器四大领域,其中IC又可划分为模拟芯片、微处理芯片、逻辑芯片及存储芯片。据WSTS,2018年全球半导体市场中集成电路销售额占比达84%(图15),占据主要份额。国内集成电路市场增速较快,据ICInsights,2018年国内IC销售额为1550亿美元,同比增21%。国内的集成电路产业起步较晚,尽管近年来发展迅速,但产值仍远低于市场需求。2018年国内集成电路行业产值为238亿美元,仅能满足国内需求的约15%,大部分

需求仍主要通过进口满足,其中2018年进口金额超过3000亿元。

图表16:集成电路市场国产化率仍不足20%图表17:2018年国内集成电路进口额超3000亿元亿元1800160014001200100080060040020002008200920102011201220132014201520162017201818%IC市场国产化率-右轴16%14%12%10%8%6%4%2%0%亿元3500300025002000150010005000进口出口201320142015201620172018谨请参阅尾页重要声明及华泰证券股票和行业评级标准资料来源:ICInsights,资料来源:海关总署,集成电路产业对于保障国家安全具有重大战略意义,也是经济增长的新兴动力引擎,为了推进该行业发展,提升国内集成电路制造装备、工艺及材料技术的自主创新能力,近年来国内相关扶持性政策密集出台。国家集成电路产业基金(IC大基金)于2014年成立,据OFweek,基金一期于2018年5月完成投资,实际募资1387亿元,累计投资项目约70个,投资范围覆盖集成电路产业上下游多个环节。截至目前,IC大基金二期方案也已上报国务院并获批,项目计划募集资金1500-2000亿元,按照1:3比例计算(参照基金一期撬动社会资本比例并相应保守计算),其撬动的社会资本规模将达4500-6000亿元,加上大基金一期撬动的5145亿元,用于保障国内集成电路产业发展的资金总额或超万亿元。图表18:国家集成电路基金一期部分投资情况日期公司领域投资规模2014年12月中微半导体设备4.8亿元2014年12月长电科技封测3亿美元2015年2月中芯国际晶元制造31亿港币2015年2月紫光集团IC设计100亿元+国开行200亿元配套融资2015年5月艾派克IC设计5亿元2015年6月国科微电子IC设计4亿元2015年6月三安光电宽禁带半导体48.4亿元+350亿元专项基金2015年8月京东方IC基金15亿元2015年9月北斗星通IC设计15亿元2015年10月芯鑫融资租赁产业生态20亿元2015年11月中兴微电子IC设计24亿元2015年11月上海硅产业投资产业生态7亿元2015年12月鑫华半导体IC材料5亿元2015年12月七星华创IC设备6亿元2016年2月安芯产业基金产业生态25亿元2016年3月杭州士兰微IC制造6亿元2016年5月中芯北方IC制造43亿元2016年6月中芯聚源股产业生态0.02亿元2016年9月盛科网络IC设计2.5亿元2017年3月紫光集团IC设计不超过500亿元2017年6月耐威科技IC制造不超过14亿元2017年7月福建晋华IC制造30亿元2017年7月芯鑫融资租赁产业生态不详2017年7月上海电子产业生态意向投资20亿元2017年8月兆易创新IC制造14.5亿元2017年8月上海华虹IC制造8亿元2017年9月通富微电封测19亿元2017年10月雅克科技材料5.5亿元2017年10月景嘉微IC设计定增13亿元2017年10月长电科技封测不超过29亿元资料来源:OFweek,

图表19:IC大基金一期于各领域投资比重图表20:至2018年各地方集成电路基金规模设计20%封测设备10%4%材料4%制造62%亿元7006005004003002001000南京上海北京湖北陕西深圳无锡厦门广东四川合肥辽宁昆山资料来源:OFweek,资料来源:OFWeek,半导体材料进口替代空间大由于半导体行业具有“技术依赖于工艺,而工艺依赖于材料和设备”的特点,处于产业链上游的半导体材料对整个产业的发展起着重要的支撑作用。半导体材料主要包括晶圆制造材料及封装材料,除硅片外的大部分半导体材料主要是功能性电子化学品。据SEMI,2017年全球半导体材料市场空间合计约469亿美元,其中晶圆制造材料销售额为278亿美元,封装材料为191亿美元。图表21:半导体材料的大致分类类别典型品种晶圆制造材料硅片、SOI、掩膜版、光刻胶、光刻胶配套试剂、电子气体、工艺化学品、靶材、CMP材料(抛光液和抛光垫)封装材料引线框架、封装基板、陶瓷基板、键合丝、包封材料、芯片粘结材料、其他封装材料资料来源:招股说明书,图表22:2017年全球半导体材料市场超过450亿美元图表23:国内半导体材料市场预计维持快速增长元晶圆制造材料封装材料亿美50045040035030025020015010050020132014201520162017亿美元晶圆制造材料封装材料1201008060402002016201720182019E2020E谨请参阅尾页重要声明及华泰证券股票和行业评级标准资料来源:SEMI,资料来源:中国电子报,国内方面,据中国电子报,2018年半导体材料市场规模约为85亿美元,其中晶圆制造材料为28.2亿美元,封装材料为56.8亿美元,至2017年半导体材料国产化率仅为22%,仍有较大的进口替代空间。伴随全球半导体产业向国内转移的趋势延续,国内半导体材料(尤其是目前占比较低的晶圆制造材料)市场有望加速发展。

图表24:2017年半导体材料国产化率约22%亿元600总销售额国产化率-右轴25%50020%40030020010015%10%5%00%2008200920102011201220132014201520162017资料来源:SEMI,从细分领域来看,公司主营产品CMP抛光液及光刻胶去除剂均属于晶圆制造材料,分别对应CMP材料(抛光液和抛光垫)及光刻胶辅助材料类,相应品类2017年的全球市场空间分别为18.5、21.5亿美元,其中CMP抛光液2017年市场空间约为12亿美元。根据中国半导体支撑业发展报告统计,CMP材料(抛光液和抛光垫)、光刻胶辅助材料类2018年占比国内晶圆制造材料销售额分别为10%、11%,对应的国内市场空间分别约2.8、3.1亿美元。图表25:2017年全球晶圆制造材料市场规模(分领域)图表26:2018国内晶圆制造材料各细分领域占比亿美元10080604020硅片耗材其他0CMP材料10%靶材4%工艺化学品8%电子气体其它材料17%掩模板21%光刻胶8%谨请参阅尾页重要声明及华泰证券股票和行业评级标准SOI光掩模光刻胶光刻胶辅助材料电子特气工艺化学品抛光液和抛光垫21%光刻胶配套试剂11%资料来源:SEMI,资料来源:中国半导体支撑业发展报告,此外,半导体产业的技术迭代亦有利于带动相关电子化学品需求增长。以CMP(化学机械抛光)工艺为例,其主要是通过表面化学作用和机械研磨的技术结合来实现晶圆表面微米/纳米级不同材料的去除,从而使抛光的晶圆表面达到高度平坦化、低表面粗糙度和低缺陷的要求。随着集成电路技术的进步及对集成电路性能的要求提升,CMP材料需求有望持续增长,据公司招股说明书,14nm以下逻辑芯片工艺要求的CMP工艺将达到20步以上,使用的抛光液也将从90nm的5-6种增至20种以上,而进入7nm时代后,CMP抛光步骤甚至可能达到30步,且使用的抛光液种类也接近30种。同样地,存储芯片由2DNAND向3DNAND技术变革,也会使CMP抛光步骤数近乎翻倍。

图表27:CMP工艺原理图图表28:逻辑/晶圆代工厂商制程路线图(量产)资料来源:招股说明书,资料来源:ICInsights,谨请参阅尾页重要声明及华泰证券股票和行业评级标准电子化学品壁垒较高,国内企业有望突围功能性电子化学品的行业壁垒较高,一方面客户对于上游企业的快速响应能力要求较高,产品和技术伴随下游需求变化需不断快速演进;另一方面,电子化学品在下游制造过程中的成本占比相对较低,据Prismark,集成电路(IC)制造、封装的过程中,所需的电子化学品总计成本约占材料成本的20%;但对电子产品性能影响较大,一旦质量出现问题,下游客户将会产生较大损失(甚至面临整条生产线的更换),因此其对于产品价格的敏感度较低,而更关心产品质量和供应的稳定性。图表29:电子化学品行业的主要壁垒情况类别具体描述技术壁垒半导体材料是多学科结合的综合领域,细分产品种类多,且不同细分产品的材料属性、生产工艺、功能原理、应用领域差异较大,单个企业很难掌握跨领域的知识储备和工艺技术,行业对于生产技术、机器设备、工艺流程和作业环境的要求非常严格。人才壁垒半导体材料行业人才需具备复合专业知识结构,在长期实践中积累应用经验,以深刻理解生产工艺中的关键技术环节,从而开发出满足下游客户需求的产品。在产品销售给客户后,还需要经验丰富的工程师提供专业技术支持服务,协助客户将产品应用到具体产线。客户壁垒半导体材料下游客户实施严格的供应商认证机制,只有满足客户对质量标准及性能的要求,才能成为合格供应商,期间需经历供应商初评、产品报价、样品检测、小批量试用、稳定性检测、批量生产等多个环节。资金壁垒半导体材料的研发和产业化是一项投入大、周期长的系统性工程,产品从研究开发、性能检测到最后实现销售,需要投入大量的资金用于实验室及生产设施建设。资料来源:招股说明书,电子化学品的高竞争壁垒、(下游客户)高转换成本等特点,使得其供应体系高度稳定,且高端产品基本由欧美日企业垄断。在半导体等领域的高端电子化学品方面,行业技术及认证的高壁垒下衍变近30年,欧美日等海外龙头企业在全球市场份额均在80%以上,国内企业仅占据电子特气、湿电子化学品、光刻胶、晶圆封装材料等领域的低端制程市场的较少份额,后续发展空间较大。图表30:全球高端电子化学品市场基本为欧美日企业垄断产品名龙头份额龙头海外企业国内优秀供应商电子特种气体94%AirLiquide、液化空气、林德、普莱克斯、太阳日酸等华特气体、南大光电、派瑞(中船718所)光刻胶及辅助化学品87%罗门哈斯、JSR、东京日化、富士胶片、信越化学北京科华、苏州瑞红、强力新材光掩膜版82%美国Photronics、日本DNP、日本中芯国际、路维光电湿电子化学品88%巴斯夫、亚什兰、Arch、住友化学、关东化学、三菱化学、和光纯药工业上海新阳、兴发集团、晶瑞股份、江化微CMP抛光材料90%以上日本富士美、Cabot、陶氏化学、杜邦、Rodel、Eka、韩国ACE安集微电子、时代立夫、南龙化学金属溅镀材料91%霍尼韦尔、日本东曹、普莱克斯、日本矿业金属、优美科、Technic等江丰电子、有研亿金、阿石创晶圆封装材料80%以上汉高、松下、日立化工、RJR、住友化学飞凯材料、巨化集团、创达新材注:龙头份额根据2017年数据估算资料来源:新材料在线,中国半导体行业协会,

从CMP抛光液及光刻胶去除剂细分领域看,公司目前的竞争对手主要是美国的CabotMicroelectronics、Versum及日本的Fujimi等海外公司,其中CabotMicroelectronics是全球最大的CMP抛光液供应商,产品覆盖钨抛光液、电介质抛光液等多个种类,据其年报,2018年CabotMicroelectronics抛光液业务实现营收4.62亿美元,占比全球CMP抛光液市场份额约1/3。与上述龙头公司相比,公司产品的技术指标已基本达到同等水平,但业务规模及产品线的丰富程度尚存在明显差距。伴随下游客户的持续开拓,凭借产品价格及服务优势,公司产品市占率仍有望进一步提升。图表31:公司产品的主要竞争对手情况公司国家主要竞争领域简介CabotMicroelectronics美国CMP抛光液成立于1999年,是全球领先的CMP抛光液供应商及第二大CMP抛光垫供应商,2018年实现营收5.90亿美元,其中抛光液销售额4.62亿美元Versum美国CMP抛光液、光刻胶去除剂材料业务包括先进材料及工艺材料两大类,包括先进沉积材料产品、化学机械平坦化产品、表面准备和清洁配方产品等,2017年材料业务收入8.30亿美元Entegris美国光刻胶去除剂全球领先的半导体制造微污染控制产品、特种化学品供应商,2017年特种化学品和工程材料业务部门营收4.85亿美元Fujimi日本CMP抛光液合成精密研磨剂制造商,产品线包括硅晶圆及其他半导体衬底的抛光研磨剂,2018年营收358亿日元,其中CMP研磨剂销售收入为146亿日元上海新阳中国光刻胶去除剂主要产品为半导体领域专用的电子化学品及配套设备产品,2017年化学材料业务销售收入为1.79亿元。资料来源:招股说明书,图表32:Cabot微电子2018年收入结构图表33:2018年公司CMP抛光液销售规模仍显著小于海外竞争对手其他金属抛光液12%电介质抛光液24%抛光垫7%14%其他钨抛光液43%亿美元5.04.54.03.53.02.52.01.51.00.50.0谨请参阅尾页重要声明及华泰证券股票和行业评级标准CabotMicroelectronicsFujimi安集科技资料来源:Bloomberg,注:按照2018年平均汇率换算资料来源:招股说明书,Bloomberg,

谨请参阅尾页重要声明及华泰证券股票和行业评级标准可比公司与估值方法建议从主营业务构成来看,公司与海外CMP龙头CabotMicroelectronics相似度较高,我们认为其历史估值水平具备较高的参考价值。自CabotMicroelectronics上市以来,市场主要对其采取P/E或EV/EBITDA估值,2009年以来CabotMicroelectronics进入企业成熟期,EV/EBITDA围绕8倍左右波动,动态P/E围绕17倍左右波动。安集科技目前仍处于企业成长期,从盈利角度看,公司CMP抛光液毛利率略高于CabotMicroelectronics(主要是由于高毛利率的铜抛光剂收入占比较高),但由于下游客户较为集中(2016-2018年前五大客户占比80%-90%,其中第一大客户中芯国际占比约60%),公司净利润仍有可能由于单一客户经营情况变化而产生大幅波动。图表34:卡博特微电子市值逐年变化情况图表35:卡博特微电子动态P/E变化情况P/E百万美元3000702500602000504015003010002050010200020012002200320042005200620072008200920102011201220132014201520162017201820002001200220032004200520062007200820092010201120122013201420152016201700资料来源:Bloomberg,资料来源:Bloomberg,图表36:卡博特微电子EV/EBITDA变化情况图表37:公司毛利率略高于卡博特微电子EV/EBITDA卡博特微电子安集科技2058%56%1554%1052%50%548%46%200020012002200320042005200620072008200920102011201220132014201520162017044%201620172018资料来源:Bloomberg,资料来源:Bloomberg,A股方面,我们选取了3家与公司业务具备一定相似性的功能性电子化学品上市公司,分别为强力新材(光刻胶光引发剂)、鼎龙股份(CMP抛光垫,打印复印耗材等)、飞凯材料(紫外光纤涂料、液晶材料等),上述公司2019-2020年的平均PE分别为28倍、23倍。我们对公司的估值建议为:1)关注公司的新产品客户验证进度,盈利预期是估值基础;2)根据公司相对竞争力选择溢价/折价率;3)短期内可采用市销率(P/S)估值,伴随公司产品完成客户验证,业务规模扩大,估值指标逐步切换至基于盈利的P/E或EV/EBITDA,并与海外龙头企业估值进行对比验证。

谨请参阅尾页重要声明及华泰证券股票和行业评级标准图表38:可比公司估值情况EPS(元)PE(倍)上市公司最新价2019E2020E2019E2020EBPSPB飞凯材料18.920.891.1121175.13.7鼎龙股份10.000.420.5124203.82.6强力新材30.470.780.9839315.65.4平均28233.9注:股价为3月29日收盘价,所有公司EPS来自Wind一致预期,鼎龙股份、飞凯材料BPS截至2018年12月31日,其余公司BPS截至2018年9月30日资料来源:Wind,

谨请参阅尾页重要声明及华泰证券股票和行业评级标准风险提示核心技术失密风险公司在CMP抛光液、光刻胶去除剂等领域技术领先,拥有较强的自主创新能力,毛利率水平较高。但因此亦存在核心技术失密风险,导致行业竞争加剧,整体毛利率走低。原料价格大幅波动风险公司产品的主要原料为硅溶胶和气相二氧化硅等研磨颗粒,若原料价格出现大幅波动,而产品价格无法同步调整,可能导致产品毛利率下滑。下游需求不达预期风险公司产品主要应用于集成电路制造和先进封装领域,而半导体行业存在周期性,若相关下游需求不达预期,则可能影响公司的盈利水平。客户集中度较高风险目前公司下游客户主要为中芯国际等国内外大型IC制造厂商,前五大客户销售额占比在80%以上,公司净利润可能由于单一客户经营情况变化而产生大幅波动。

'

您可能关注的文档

- 瑞典、丹麦石油化工行业调研报告

- 石油化工行业专题报告:抓牢,PX结构性下跌将拉开大炼化盈利飞跃序幕!

- 石油化工行业国内油气行业2018年回顾及未来发展趋势分析:炼化行业大变革,天然气供需两旺

- 石油化工行业天然气管道深度报告:天然气管网建设有望进入加速阶段

- 石油化工行业计量岗位应知应会考核试题a卷

- 石油化工行业华泰科创投资手册系列:科创板新材料企业解读,天奈科技

- 石油化工行业3月动态报告:石油化工行业景气度或有所回落,全产业链仍存结构性投资机会

- 石油化工行业IEA、EIA2019年年度石油市场报告点评:美国原油产量出口有望继续增长,中国需求支撑全球行业景气

- 石油化工行业:大炼化行业格局正迎来历史性巨变!

- 石油化工行业:关注危化品安全管理,行业整合大势所趋

- 安全评价操作实务讲座(五)石油化工行业的安全评价

- 石油化工行业:需求不力,景气提升有待时日

- boce石油化工行业

- 从事故调查机制论石油化工行业的事故处理

- 以炼油行业为例对石油化工行业碳减排进行情景设计与分析评价

- 石油化工行业离心式压缩机干气密封典型故障案例分析

- 离子液体在石油化工行业的应用进展

- 中投证券--20091009--石油化工行业:油下调符合新机制,天然气涨幅

相关文档

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业趋势预测.docx

- 中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告.docx

- 20172022年中国汽油行业发展前景预测及投资策略规划分析报告行业发展预测.docx

- 2017版中国汽油行业发展前景预测及投资战略规划分析报告.docx

- 中国汽油行业发展前景预测及投资战略规划分析.docx

- 2017年广东省液化石油气行业现状及发展趋势分析 .doc

- 重庆市江津区液化石油气行业发展规划

- 中国液化石油气行业现状调研分析及发展趋势预测报告(更新版)

- 2016-2022年中国天然原油行业设计趋势分析及市场竞争策略研究报告.doc